Topics お役立ち情報

どうやって始める?「不動産小口化商品」契約までの流れとその後

ひとつの高額な不動産が小口に分けられ、1口あたり数万円から購入できる「不動産小口化商品」。興味はあるものの、実際どのように始めれば良いのか、また購入後はどうすればいいのか、疑問は尽きません。そこで今回は、不動産投資ビギナーにもわかりやすい「不動産小口化商品のはじめ方」について徹底解説していきます。【監修:幻冬舎ゴールドオンライン】

少額で分散投資も可能な

「不動産小口化商品」

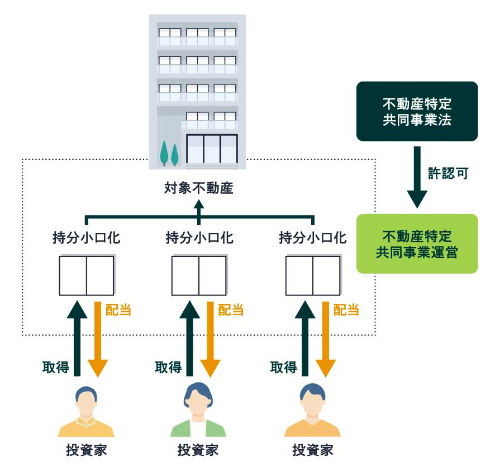

「不動産小口化商品」は、都心部に建つ一棟マンションやオフィス・商業ビルといった投資用不動産の共同経営(出資)権を「小口化」して販売するものです。投資家が単独で不動産の所有権を持つことはできませんが、小口化された「出資権」を購入することで定期的に分配金を得ることができます。

一般的な不動産投資では不動産購入のために数千万円から数億円の資金を要しますが、不動産小口化商品の場合は一口1万円から100万円程度とかなり少額です。手元に1000万円の資金があれば10口以上投資できるということですから、マンションに4口、オフィスビルに3口、商業ビルに3口など、さまざまなジャンルの不動産に分散投資することも可能です。しかも利益確定までの期間は数か月から10年程度と短期間です。期間終了後は再出資、または対象不動産の売却によってさらなる収益も期待できます。

「不動産小口化商品」の賢い選び方

商品型式で選ぶ

商品型式で選ぶ

不動産小口化商品の型式は大きく分けて3つあります。一つめは「匿名組合型」です。これは不動産小口化商品の販売会社(以下、事業者)が所有・運用する投資用不動産に対する出資者を募るもので、投資額は一口1~10万円程度、運用期間は数か月と短いものが多いです。二つめは「任意組合型」です。これは投資家同士が任意組合を結成して賃貸運営するもので、投資用不動産の所有権は任意組合名義になります。投資額は一口100万円程度で、運用期間は10年以上と比較的長めです。三つめは「賃貸型」です。複数の投資家が連名で所有権者となり事業者へ一括賃貸し、併せて管理・転貸運営も事業者に委託します。投資額は一口100万円程度で、運用期間は10年以上です。

物件ジャンルで選ぶ

物件ジャンルで選ぶ

不動産小口化商品では、投資したい不動産が自由に選べます。基本的な投資対象は一棟建物になり、物件ジャンルとしてはマンション、オフィスビル、商業ビルなどです。これらそれぞれの特性を説明しますと、マンションは家賃水準が低めながら長期入居が見込めれば安定性があるといえます。オフィスビル・商業ビルはマンションと比較して高い家賃が取れるもののテナントの定着率が低ければ原状回復・入居者募集などの経費がかさみます。いずれにおいても注視すべきは、入居者のニーズに合った立地・面積・プランであるかどうかです。教育施設やスーパーマーケットがない場所にファミリーマンションを建てても空室が続いて赤字になりますし、駅から遠く人気のない場所にオフィスビルや商業ビルを建てても需要は見込めません。このセオリーは一般的な不動産投資と同じです。

契約条件に要注意

契約条件に要注意

不動産小口化商品の運用期間は数か月間から10年以上と商品・型式によってさまざまです。数か月間ならまだしも、10年以上の商品となると個別事情で「中途解約」を希望する投資家が出てくるかもしれません。しかし、商品によっては「中途解約不可」としているものもありますし、解約を容認している商品であっても、代替の投資家が見つかるまで解約できないケースもあります。代替の投資家を探すのは解約を希望する投資家の役割で、投資家自身で探せない場合は一般の不動産取引と同様に不動産仲介会社に依頼することになり、譲渡契約成立の暁には仲介手数料などもかかってきます。

不動産小口化商品は「不動産投資が初めて」という人に最適な投資法ですが、商品によっては予期せぬ“落とし穴”もあります。契約途中で「失敗した!」と後悔しないためにも、初期の物件選びは慎重に行わなくてはなりません。また初心者であれば、まずは数か月単位で利益確定できる短期間の商品から始めた方が良いかもしれません。万一物件選びに失敗してしまっても、その経験を将来の成功につなげることができます。まずは中途解約を考えず、利益確定まで継続していくことを目標にしましょう。

「不動産小口化商品」はどのように購入する?

では、ここからは購入までの実践編です。不動産小口化商品購入までの流れをフローチャートで説明します。

ここでは書面による一般的な手続きを説明しましたが、事業者によってはネット上ですべて完結できる場合もあります。また、ネット・郵送手続きでは不安な人や高齢者などには有人窓口で個別受付を行う事業者もあります。

預貯金より断然「不動産小口化商品」

不動産小口化商品の利回りは2~5%といわれます。たとえば100万円出資した場合、5年間で10~28万円程度、10年間で22~65万円程度の採算が取れます。現在の金利のまま普通預金に預けたままではここまで増えることはありません。平均利回り5~7%といわれる一般的な不動産投資と比較すれば収益性は低いかもしれませんが、出資額で考えれば十分に及第点であるといえます。

また不動産小口化商品では、一般的な投資用不動産と同様に「売却益」を得ることも可能です。そのためには相場よりも高い家賃で賃貸契約を継続し、高利回りを維持することが必要になります。収益性の高いオーナーチェンジ物件なら時間をかけずに売却することができるはずです。加えて、駅や商業施設を徒歩圏に捉える立地の良さ、周辺エリアの賃貸需要に合った建物プラン、築年数は経過しているものの築浅物件に引けを取らない外観や室内設備など、並居る競合物件に対抗しうる“強み”があれば、購入時価格より高額で売却できる可能性もあります。

日銀の「マイナス金利政策」解除によって預貯金の金利上昇に期待が集まるものの、その恩恵に預かれるのはまだまだ先のようです。とはいえ、数千万~数億円の出資が必要な不動産投資や、乱高下が続く株式投資に虎の子の資産を預けるのは心元ありません。できることなら少額、かつ地道に資産を積み上げていくことができるものに出資したい。不動産小口化商品はそんな方々に合致した新しい形の不動産投資法です。